Сервис для знакомств Bumble подал заявку на проведение IPO в Комиссию по ценным бумагам (SEC) США. Акции будут торговаться на бирже Nasdaq под тикером BMBL.

Согласно документам, выручка Bumble в 2019 году составила 488,9 миллиона долларов, что на 35,8% больше, чем в 2020 году. С 29 января 2020 года по 30 сентября 2020 года выручка компании составила 376,6 миллиона долларов, пишет Business Insider.

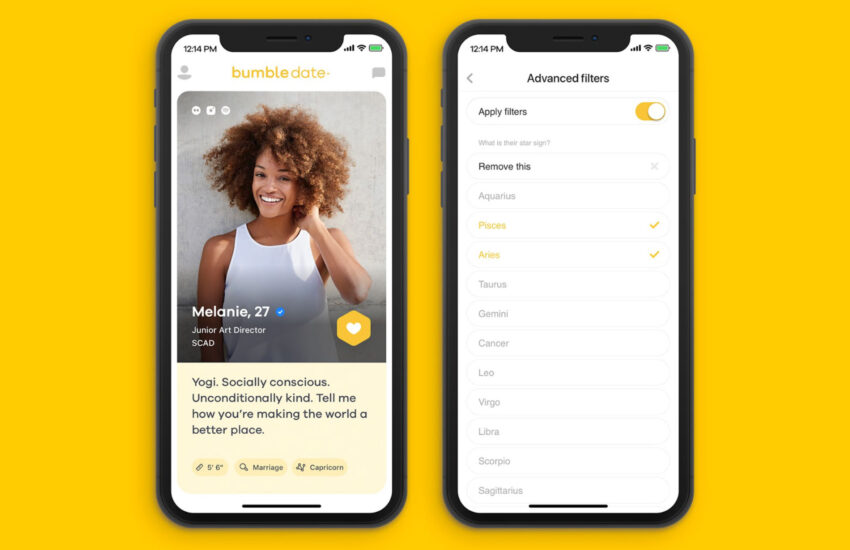

Согласно сведениям сервиса Bumble, у компании 42 миллиона активных пользователей в месяц и 2,4 миллиона платных подписок.

Bumble подал документы на IPO в SEC в 2020 году в конфиденциальном порядке. Как сообщал Bloomberg, сервис планирует провести публичное размещение ценных бумаг в феврале 2021 года, рассчитывая получить оценку в 6-8 миллиардов долларов.

Уитни Вулф Херд запустила приложение для знакомств в 2014 году. Уникальность Bumble заключается в том, что женщинам необходимо начинать разговор с мужчинами в течение 24 часов после матча. Ранее Вулф занималась маркетингом в Tinder в команде сооснователей, однако покинула компанию, обвинив в харассменте своего бывшего руководителя.

Blackstone Group вложила контрольный пакет акций Bumble в 2019 году, что оценило компанию в три миллиарда долларов, согласно Nasdaq.

Компания получила средний доход в размере 26,84 доллара на одного платящего пользователя в 2019 году. Goldman Sachs, Citigroup, Morgan Stanley и JP Morgan возглавят IPO в качестве андеррайтеров.

Шаг Bumble последовал за бумом IPO в конце 2020 года и растущим списком стартапов, планирующих стать публичными в 2021 году, включая Poshmark и Affirm.